全国推行增值税专用发票电子化,请注意这不是演习-凯发网

12月20日,国家税务总局发布了《关于在新办纳税人中实行增值税专用发票电子化有关事项的公告》(国家税务总局公告2020年第22号)以及《关于<国家税务总局关于在新办纳税人中实行增值税专用发票电子化有关事项的公告>的解读》,增值税专用发票电子化改革作为国家电子发票改革乃至金税四期建设的重要环节,从宁波、浙江、河北部分地区的部分新办纳税人试点正式迈进全国推广阶段。

政策解读

从22号公告来看,本次基本延续了此前宁波、浙江、河北等地的试点政策规定,核心内容包括:

一、推广步骤与范围

在当前阶段,专票电子化推广分为两个步骤,一是12月21日起,在天津、河北、上海、江苏、浙江、安徽、广东、重庆、四川、宁波和深圳等11个地区的新办纳税人中实行专票电子化;二是2021年1月21日起,在全国所有地区的新办纳税人中实行专票电子化。

值得注意的是,各地参加开具电子专票的新办纳税人由各地税务机关确定,并非所有新办纳税人都能够开具电子专票。同时,存续企业暂无法开具电子专票,如需开具,建议提前准备注册新企业并申请。

二、受票范围扩展至全国

根据文件规定,全国所有企业均在受票范围内。这意味着大量企业,特别是存续企业在无法开具电子专票的情况下,也将成为电子专票的受票方。对于已经完成进项管理系统准备的企业来说,这无疑能够进一步压缩企业专用发票管理、处理时间,降低发票管理成本和系统成本,提升工作效率;但对于尚未实现系统准备的企业来说,如何处理电子专票的查验、查重、存储等合规要求将成为核心挑战。我们再次建议,为了保证能够享受改革红利,企业应当提早进行系统准备,或站在全生命周期管理的角度上完善和提升系统建设。

三、税务ukey仍为唯一开票设备

税务ukey连接开票软件仍然是未来一段时间内开具电子专票的唯一途径。

四、企业需要做好发票领购计划

由于专用发票领用数量为电子专票和纸质专票的合计数,且如果受票方索要纸质专票,开票方应当开具纸质专票,因此对于愿意开具电子专票的企业来讲,需要对自己的开票量、开票种类、客户受票倾向等情况进行充分评估,避免出现电子专票和纸质专票一方剩余而另一方不够的情况。

五、定期进行发票对账

电子专票推广后,企业能够在增值税发票综合服务平台批量下载增值税发票明细信息,并查询发票状态。建议企业定期将下载的发票信息与发票文件进行对账,并及时查询并更新发票状态,对走逃票等问题进行深入监控。

六、解决ofd文件展示困难

由于目前只能通过ofd专用文件阅读器浏览电子专票文件,因此对于需要大量对外展示电子发票的用户,需要提前进行系统升级准备,避免由于ofd文件无法公开展示导致客户体验下降。

七、关注ofd电子发票文件查验方式

建议所有企业财务人员第一时间访问国家税务总局全国增值税发票查验平台(https://inv-veri.chinatax.gov.cn/xgxz.html),在“相关下载”中下载ofd文件阅读器。使用ofd文件阅读器可以打开ofd电子发票文件,并可通过右键点击选择的方式,查验位于“销售方”和“税务机关监制章”位置的电子签章,确认发票文件与票面信息的真实性。

八、持续关注政策落地细节

企业需要持续关注本地区政策落地细节,及时评估影响并采取相应的应对措施,主要包括:

- 关注省税局发布的专票电子化新办企业范围或名单。

- 关注省税局发布的本地区票种核定标准。

- 关注本地区是否对于电子专票,比照电子普票的操作设置了开通程序。

- 关注电子专票冲红流程新变化。鉴于电子专票在冲红时不需要退回蓝字发票,因此销售方和购买方应严格按照“是否认证”为标准,采取相应的冲红操作。

- 进一步关注各地关于申请增版增量的具体标准和材料需求。

战略考量

专票电子化改革是近年来一次具有鲜明特色的,以技术变革驱动的基础凭证形态变化的改革,实质上是通过技术进步提升基础凭证的处理能力与处理效率,产生全新的税务管理模式与产业协同模式,获得生产力提升带来的价值。因此,专票电子化改革的对象虽为市场经济中最为基础的凭证,但企业在应对时须从战略层面给予足够的重视,并从不同维度设定发展方向。

一是从企业税务管理数智化转型的角度,基于电子发票管理重塑财务、税务管理流程。如在报销业务中由财务部门直接获取电子发票,不再要求员工提交;又如在采购业务中直接提取发票信息进行票单匹配对账,加速采购业务资金结算效率。

二是构建完善的企业税务数智化管理体系。电子专票将进一步降低企业税务数据收集成本,提升数据汇总、统计效率。同时,依托信息技术的应用与更新,企业更能取得完整的、精细的税务管理大数据,并在此基础上完善合规 – 风控 – 支持等税务管理价值体系。

三是积极参与产业协同。基于增值税的链状传导特性,企业在电子专票的基础上能够形成更为高效的产业协同,提升产业链、产业生态的信息交互与业务处理效率,获取产业、市场与社会进步带来的价值。企业应基于自身行业与产业发展情况,积极评估参与产业协同的路径、方式与时间表,积极构建基于数据连接的产业生态,分享1 1>2的改革效应。

系统准备

面对专票电子化带来的改革红利,企业应当尽快完善税务管理系统,实现从发票管理到税种管理、从税种管理到税务风险控制与业务分析支持的全流程、自动化处理能力。覆盖发票和税务全生命周期管理。

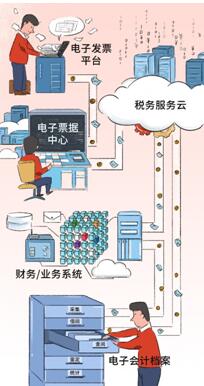

用友税务云已经完成相应功能升级,并能与nc、u8及各类异构系统实现对接,帮助用户解决电子专票批量查验、原文件存储以及全生命周期管理与数据应用。除基础开票功能外:

(一)进项税管理解决电子专票受票瓶颈。用友税务云进项税管理模块设置邮箱收票、卡包收票、移动端采集等多种形式,帮助企业应对各类电子专票受票场景。接收电子专票后,实现对ofd版式文件的快速查验与解析,并建立采购、报销台账,协助企业快速提取、管理、应用电子专票票面信息,完美建立发票数据流转基础。

(二)新增电子票据中心,助力企业构筑发票管理核心。本次全新升级的电子票据中心应用税务数据中台理念,帮助企业解决电子票据采集、查验、防重、存储、调阅等功能,既解决发票源文件合规存储问题,也为后续精准生成纳税申报表做好事前准备。

(三)税务云同步增加虚拟税务ukey托管、制证、发票领购、发票台账管理等功能,作为第一批测试单位,未来随时帮助企业以低成本、便利化方式实现电子专票开具功能。

(四)风控预警降低企业申报风险。税务云风控功能内置大量金税三期大数据征管评估指标,帮助企业随时检查各类报表并提示税务风险,极大降低企业报表报送后被税务机关推送税务风险的可能性。

复杂的财税管理,用友云服务简单解决!

做账资料

做账资料

学习计划

学习计划

财务表格

财务表格

财税政策

财税政策

财务公式

财务公式

财税课程

财税课程

咨询电话:400-888-3585

咨询电话:400-888-3585 在线客服:

在线客服: